一、委托代销方式

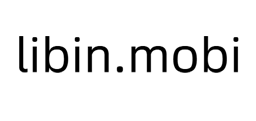

1.收取手续费方式(不可自行定价)

即双方签订的代销协议明确规定了代销商品的售价,受托方必须严格按规定售价销售商品,在售出商品后根据代销清单上商品数量按协议规定的费率向委托方收取手续费,同时销售商品所得款项扣除手续费后必须汇还委托方。

收入确认时点–收到代销清单时

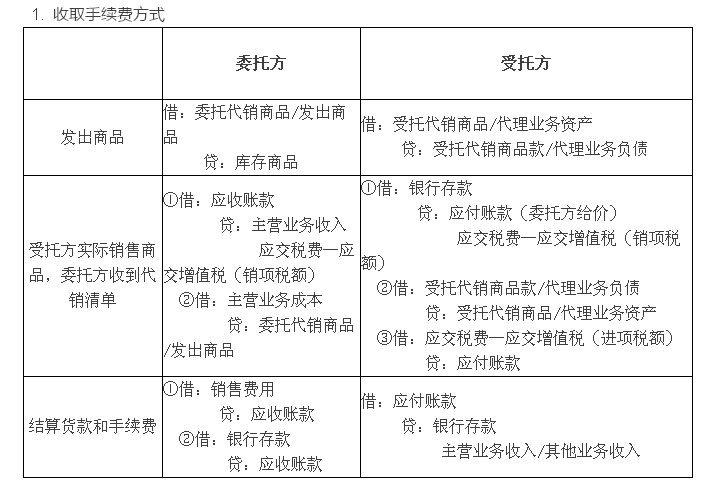

2.视同买断方式(可自行定价)

即由委托方和受托方签订协议,委托方按协议价收取所代销商品的货款,受托方可将代销商品加价出售,实际售价与协议价之间的差额归受托方所有,受托方不再另外收取手续费。

(1)受托方无论是否卖出、获利,均与委托方无关–相当于直接销售,符合条件确认收入 ;

(2)受托方将来可退回未售出商品、或者出现亏损时可要求委托方弥补–收到代销清单时确认收入 。

二、会计处理

三、委托代销方式的税务筹划实例

甲乙两公司均为增值税一般纳税人,甲公司生产并销售一款新产品,每件售价为1000元(不含税),由于刚推向市场,虽初步得到市场肯定并取得一定的销售业绩和口碑,但同类产品竞争激烈。为扩大市场份额,进一步扩大产品影响力,提高销售额,拟同乙公司签定代销协议,委托乙公司代销。暂时有两个代销协议方案双方可以协商选择。

方案一:采用收取手续费方式。乙公司根据代销产品销售额(不含税)的20%收取手续费,即每售出一件,乙公司可收取200元手续费作为收入,余款800元支付给甲公司。

方案二:采用视同买断方式。甲公司按800元/件与乙公司结算,差额200元归乙公司所有,此种方式下乙公司在收到代销商品时按800元/件计算的总金额向甲公司支付款项。首批暂定代销20000件。

1.不考虑资金回笼时间及不考虑利用金融工具(如:银行理财)获取收益的情况下

(1)收取手续费方式

①甲公司收益分析

假定甲公司该产品的生产成本为500元(不含税)且不考虑应计入产品成本的制造费用,年底售出了20000件。应纳城建税税率5%、应纳教育费附加费率3%、应纳地方教育费附加2%。

根据《增值税暂行条理实施细则》第四条规定:将货物交付其他单位或个人代销,企业应视同销售,委托方与受托方均要交纳增值税。

甲公司增值税销项税额=20000×0.1×17%=340万元

甲公司增值税进项税额=20000×0.05×17%=170万元

甲公司应纳增值税=340-170=170万元

甲公司应纳城建税、教育费附加及地方教育费附加=170×(5%+3%+2%)=17万元

甲公司结转的产品成本=20000×0.05=1000万元

甲公司支付的代销手续费=20000×0.02=400万元

甲公司所得税前收益=20000×0.1-1000-17-400=583万元

②乙公司收益分析

根据《营业税暂行条理实施细则》的规定,乙公司收取的手续费必须交纳营业税,由于乙公司在此方式下购进的商品价格等于售出价格,因此增值税销项税额等于进项税额,相抵后无须交纳增值税。

乙公司应纳营业税=20000×0.02×5%=20万元

乙公司应纳城建税、教育费附加及地方教育费附加=20×(5%+3%+2%)=2万元

乙公司取得的收入=20000×0.02=400万元

乙公司所得税前收益=400-20-2=378万元

(2)视同买断方式

①甲公司收益分析

甲公司增值税销项税额=20000×0.08×17%=272万元

甲公司增值税进项税额=20000×0.05×17%=170万元

甲公司应纳增值税=272-170=102万元

甲公司应纳城建税、教育费附加及地方教育费附加=102×(5%+3%+2%)=10.2万元

甲公司结转的产品成本=20000×0.05=1000万元

甲公司所得税前收益=20000×0.08-1000-10.2=589.8万元

②乙公司收益分析

对于乙公司来说,视同买断方式实质上与一般的商品购销并无太大区别,因此不存在交纳营业税的问题,只是相当于是以800元/件的价格购买商品再以1000元/件的价格出售。需要考虑增值税。

乙公司增值税销项税额=20000×0.1×17%=340万元

乙公司增值税进项税额=20000×0.08×17%=272万元

乙公司应纳增值税=340-272=68万元

乙公司应纳城建税、教育费附加及地方教育费附加=68×(5%+3%+2%)=6.8万元

乙公司所得税前收益=20000×(0.1-0.08)-6.8=393.2万元.

最新评论